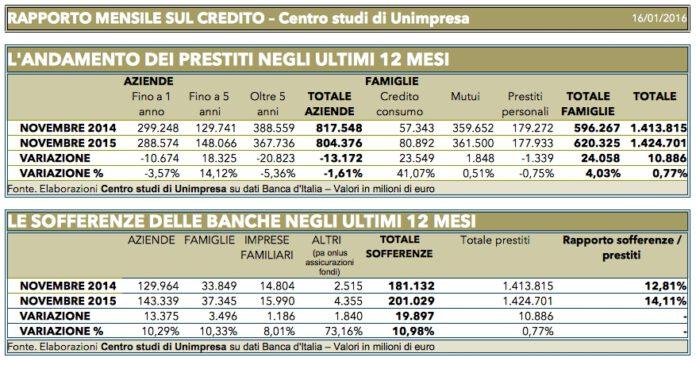

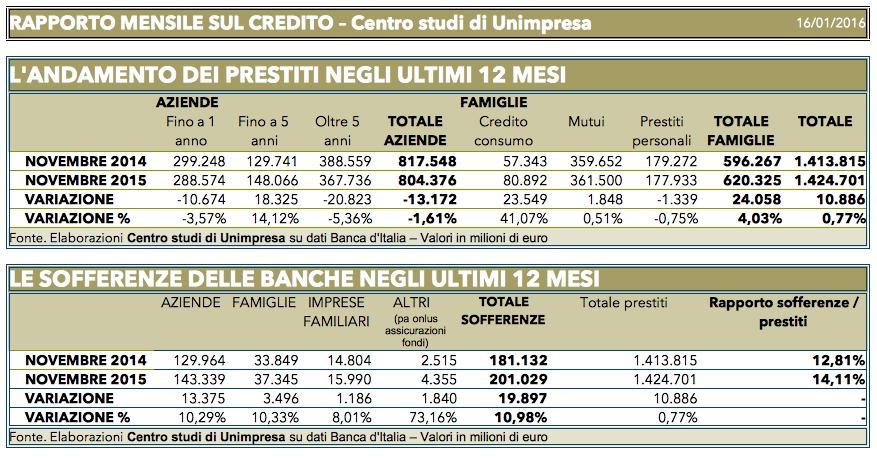

Nuovo record per le sofferenze nelle banche: negli ultimi 12 mesi, da novembre 2014 a novembre 2015, sono salite di quasi l’11% e sono tornate a superare i 200 miliardi di euro (201,1 miliardi), in aumento di 20 miliardi; a settembre erano scese a 200,4 miliardi e poi ancora giù a 198,9 miliardi a ottobre: dopo due mesi positivi, la dinamica è dunque tornata a crescere. La fetta maggiore di prestiti che non vengono rimborsati regolarmente agli istituti di credito è quella delle imprese (143 miliardi), le “rate non pagate” dalle famiglie valgono più di 37 miliardi, mentre quelle delle imprese familiari sono vicine a 16 miliardi. Superano il tetto dei 4 miliardi, poi, le sofferenze della pubblica amministrazione, delle assicurazioni e di altre istituzioni finanziarie. Complessivamente le sofferenze adesso corrispondono al 14% dei prestiti bancari, in aumento rispetto al 12% di un anno fa. Alla fine del 2010 le sofferenze ammontavano a 77,8 miliardi: in quasi cinque anni, quindi, sono più che raddoppiate. Questi i dati principali del rapporto mensile sul credito del Centro studi di Unimpresa, secondo cui nell’ultimo anno le banche hanno aumentato i finanziamenti a imprese e famiglie per complessivi 10,8 miliardi (+0,77%), grazie alla crescita del credito al consumo salito di 23 miliardi (+41%), alla lieve ripresa dei mutui di 1,8 miliardi (+0,51%) e ai prestiti di medio periodo per le aziende, cresciuti di oltre 18 miliardi (+14%). Secondo lo studio dell’associazione, basato su dati della Banca d’Italia, in totale le sofferenze sono passate dai 181,1 miliardi di novembre 2014 ai 201,1 miliardi di novembre 2015 (+10,98%) in aumento di 19,8 miliardi. Nel dettaglio, la quota di sofferenze che fa capo alle imprese è salita da 129,9 miliardi a 143,3 (+10,29%) in aumento di 13,3 miliardi. La fetta relativa alle famiglie è cresciuta da 33,8 miliardi a 37,3 miliardi (+10,33%) in salita di 3,4 miliardi. Per le imprese familiari c’è stato un aumento di 1,1 miliardi da 14,8 miliardi a 15,9 miliardi (+8,01%). Le “altre” sofferenze (pa, onlus, assicurazioni, fondi pensione) sono passate invece da 2,5 a 4,3 miliardi (+73,16%) con 1,8 miliardi miliardi in più.

Sofferenze più che raddoppiate in cinque anni, ora valgono il 14,11% dei prestiti

A novembre 2014 le sofferenze corrispondevano al 12,81% dei prestiti bancari (1.413,8 miliardi), percentuale salita al 14,11% a novembre scorso, quando i finanziamenti degli istituti erano passati a 1.424,7 miliardi. Rispetto alla fine del 2010 le sofferenze sono più che raddoppiate: in quasi cinque anni, da dicembre 2010 a novembre 2015, quando hanno toccato un nuovo record, sono salite da 77,8 miliardi a 201,1 miliardi in salita di oltre 120 miliardi. A fine 2011 erano a 107,1 miliardi; alla fine del 2012 a 124,9 miliardi.

Credit crunch: -13 mld ad aziende in un anno, lieve ripresa per i mutui

Parallelamente c’è la difficile situazione del credito, i cui rubinetti faticano a riaprirsi anche se complessivamente lo stock dei finanziamenti al settore privato è tornato a crescere: da novembre 2014 a novembre 2015, il totale dei prestiti è salito di 10,8 miliardi di euro passando da 1.413,8 miliardi a 1.424,7 miliardi (+0,77%). Una crescita legata all’aumento delle erogazioni alle famiglie sostenuta da una dinamica in forte accelerazione del credito al consumo, salto di 23,5 miliardi in un anno da 57,3 miliardi a 80,8 miliardi (+41,07%); lieve crescita anche per i mutui di 1,8 miliardi da 359,6 miliardi a 361,5 miliardi (+0,51%), mentre si registra un calo di 1,3 miliardi per i prestiti personali scesi da 179,2 miliardi a 177,9 miliardi (-0,75%). Complessivamente i finanziamenti alle famiglie sono saliti di 24,1 miliardi da 596,miliardi a 620,3 miliardi (+4,03%). Resta complessivamente negativo il quadro per le imprese che hanno visto calare i finanziamenti di 13,1 miliardi da 817,5 miliardi a 804,3 miliardi (-1,61%). Le aziende nell’ultimo anno hanno assistito alla riduzione dei finanziamenti di quasi tutti i tipi di durata. Sono calati i prestiti a breve termine (fino a 1 anno) per 10,6 miliardi (-3,57%) da 299,2 miliardi a 288,5 miliardi e quelli di lungo periodo (oltre a 5 anni) di 20,8 miliardi (-5,36%) da 388,5 miliardi a 367,7 miliardi, mentre quelli di medio periodo (fino a 5 anni), in controtendenza, sono cresciuti di 18,3 miliardi (+14,12%) da 129,7 miliardi a 148,1 miliardi. “La soluzione per la bad bank individuata dal governo italiano e ancora al vaglio dell’Unione europea è poco chiara: viene definita leggera, ma a noi sembra più che altro timida e non in grado di risolvere il problema della enorme massa di spazzatura finanziaria che zavorra i bilanci delle banche, frenando i prestiti all’economia reale” commenta il presidente provinciale di Unimpresa- Reggio Calabria, Giuseppe Pratticò. “Negli scorsi mesi – aggiunge Pratticò- i rappresentanti delle banche e quelli delle grandi industrie hanno parlato di un nuovo rapporto tra il mondo del credito e quello delle imprese, ma non se n’è fatto più nulla: Unimpresa è pronta a collaborare e a dare voce a oltre 120mila piccole e micro aziende che quotidianamente si battono per tenere in piedi l’economia del Paese. Ci sono le risorse del quantitative easing della Bce e non vanno sprecate”.